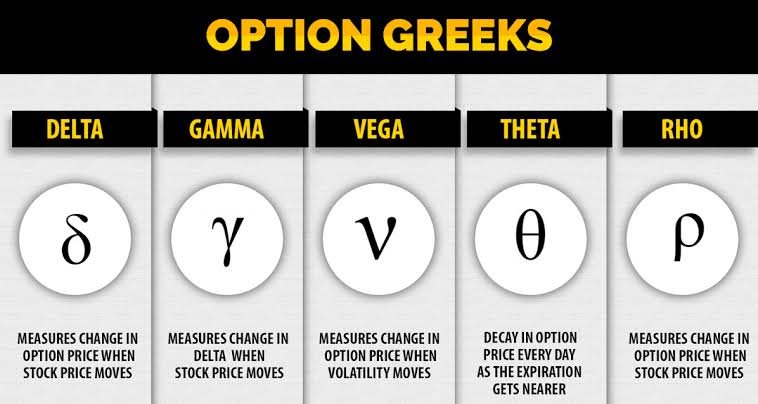

Option Greeks in hindi, what is delta theta gamma vega in options in hindi, Option greeks definitions in hindi, what do the greek symbols mean in options in hindi.

अगर आप ऑप्शन ट्रेडिंग से पैसा कमाना चाहते हैं तो आपके लिए ऑप्शन ग्रीक्स के बारे में समझना बहुत जरूरी है।

Option Greeks को समझना इसलिए जरूरी है क्योंकि डेल्टा (Delta), थीटा (Theta), गामा (Gama), वेगा (Vega) ये सभी ऑप्शन के प्रीमियम पर असर डालते हैं मतलब ऑप्शन प्रीमियम का मूल्य ऊपर नीचे करते रहते हैं। ऐसे में अगर आपको ऑप्शन ग्रीक्स की पूरी जानकारी नहीं है तो ऑप्शन ट्रेडिंग में नुकसान होना जाहिर सी बात है।

इसीलिए आज मैं आपको बताऊंगा कि–

- Option Greeks क्या होते हैं और ऑप्शन ट्रेडिंग में डेल्टा, गामा, वेगा, थीटा आदि का क्या मतलब होता है?

- और Option Trading में Delta, Gama, Vega, Theta का उपयोग कैसे और कहां पर किया जाता है?

इस पोस्ट को पढ़ने के बाद आपको पूरी तरह से क्लियर हो जाएगा कि आखिर ऑप्शन ट्रेडिंग में ग्रीक कैसे काम करते हैं। साथ ही ऑप्शन ग्रीक को समझने के बाद आपको ऑप्शन ट्रेडिंग से संबंधित बहुत सारे सवालों के जवाब मिल जाएंगे।

दोस्तों ऑप्शन ग्रीक्स एक बहुत ही इंपॉर्टेंट टॉपिक है जो ऑप्शन ट्रेडिंग करने वाले प्रत्येक व्यक्ति को समझना चाहिए। इस पोस्ट को पूरा अंत तक ज़रूर पढ़िएगा, मैं वादा करता हूं इस पोस्ट के अंत तक आपको ऑप्शन ग्रीक्स के बारे में सब कुछ पता चल गया होगा.

आइए सबसे पहले जानते हैं कि–

ऑप्शन ग्रीक्स क्या होते हैं?

ऑप्शन ग्रीक्स ऐसे ग्रीक हैं जो ऑप्शन प्रीमियम के मूल्य में बदलाव करते रहते हैं मतलब ये ऑप्शन प्रीमियम के प्राइस पर असर डालते हैं। डेल्टा थीटा गामा वेगा जैसे option greeks ही यह तय करते हैं कि किस स्ट्राइक प्राइस के ऑप्शन का मूल्य कितना बढ़ेगा या गिरेगा।

Option Greeks Meaning in Hindi

- ऑप्शन ग्रीक्स का मतलब होता है वह ताकतें जो ऑप्शन कांटेक्ट के प्रीमियम को हर मिनट कम या ज्यादा करती रहती है। option greeks चार प्रकार के होते हैं– डेल्टा थीटा गामा और वेगा. एक अन्य ग्रीक भी होता है रो (rho). यह सभी मिलकर कॉल और पुट ऑप्शन के प्रीमियम को लगातार ऊपर नीचे करते रहते हैं।

डेल्टा थीटा गामा वेगा ऑप्शन ग्रीक्स क्या हैं?

चलिए अब हम सभी ऑप्शन ग्रीक्स को एक-एक करके समझ लेते हैं.

- थीटा (Theta in hindi)– थीटा यह बताता है कि एक्सपायरी में जितना समय बचा हुआ है उसके आधार पर प्रीमियम की प्राइस में कितना बदलाव होगा।

- डेल्टा (Delta in hindi)– यह बताता है कि ऑप्शन प्रीमियम के प्राइस किस दर से ऊपर नीचे होंगे मतलब ऑप्शन के मूल्य में होने वाले बदलाव की दर को डेल्टा दर्शाता है।

- गामा (Gamma in hindi)– गामा सिर्फ डेल्टा में होने वाले बदलाव को बताता है।

- वेगा (Vega in hindi)– यह मार्केट की वोलैटिलिटी के आधार पर प्रीमियम के मूल्य में बदलाव को बताता है।

यह तो थी चारों ऑप्शन ग्रीक्स के बारे में संक्षिप्त में परिभाषा। अब आइए चारों ऑप्शन ग्रीक्स को एक-एक करके विस्तार से समझ लेते हैं क्योंकि हो सकता है अभी आपको कुछ भी समझ ना आया हो.

मैं मानता हूं कि नए लोगों के लिए ग्रीक्स को समझना थोड़ा complicated जरूर होता है लेकिन एक बार जब आप इन सभी के बारे में अच्छे से समझ जाएंगे तो option greeks आपको बहुत आसान लगने लगेंगे।

अब तक तो मैंने आपको केवल डेल्टा, थीटा, गामा, वेगा की definitions के बारे में बताया है ताकि आपको इन सभी के बारे में आगे समझने में आसानी हो। असली आर्टिकल तो अब शुरू होता है.

लेकिन इस टॉपिक पर आगे बढ़ने से पहले आपको पता होना चाहिए कि आखिर आपके लिए;

ऑप्शन ग्रीक्स को समझना क्यों जरूरी है?

प्रत्येक ऑप्शन ट्रेडर को ऑप्शन ग्रीक्स को समझना इसीलिए जरूरी है क्योंकि आप जब ऑप्शन ट्रेडिंग में पैसा लगाते हैं तो ऑप्शन के मूल्य में बेवजह ही बदलाव होता रहता है। जब आपको ऑप्शन ग्रीक्स के बारे में पता होगा तो आपको ऑप्शन प्रीमियम में होने वाले बदलाव से हैरानी नहीं होगी।

नए लोगों के मन में ऑप्शन ट्रेडिंग को लेकर बहुत सारे सवाल होते हैं और उनका जवाब कहीं ना कहीं ऑप्शन ग्रीक्स के अंदर छुपा होता है.

Option Greeks के बारे में समझने से पहले मैं आपसे कहना चाहूंगा कि अगर आपको ATM, ITM, OTM के बारे में नहीं पता है तो पहले उनके बारे में जान लीजिए क्योंकि इन्हें जाने बिना आप ऑप्शन ग्रीक्स को नहीं समझ सकते, तो आपने यह पोस्ट पढ़ सकते हैं–

आइये इसका एक उदाहरण देखते हैं–

मान लीजिए Friday को निफ्टी 18000 पर चल रहा था और किसी ऑप्शन ट्रेडर ने उसी दिन 18000 पर ही निफ्टी का कॉल ऑप्शन 200 Rs में खरीदा

मतलब उसने ATM (At the Money) पर Buy किया.

लेकिन अब वह इस 18000 CE को sell नहीं करता है बल्कि अगले दिन के लिए यह सोच कर रख लेता है कि जब अगले दिन मार्केट बढ़ेगा तो बढ़े हुए दामों पर बेचकर profit कमा लूंगा.

अब जैसा कि आपको पता है उसने शुक्रवार को कॉल ऑप्शन खरीदा. उसके बाद शनिवार और रविवार को मार्केट बंद रहता है फिर जब सोमवार को मार्केट खुला तो उसने देखा कि जो 18000 का कॉल ऑप्शन उसने खरीदा था

जिसके लिए उसने 200 रुपये प्रीमियम दिया था अब सोमवार को निफ्टी अभी भी 18000 पर ही है लेकिन उसके प्रीमियम का प्राइस घटकर 160 रुपये का रह गया है

तो आखिर ऐसा कैसे हो गया? मतलब मार्केट नीचे भी नहीं गया 18000 पर ही रहा फिर भी उसके ऑप्शन प्रीमियम का प्राइस कम क्यों हो गया? हो सकता है यह आपका भी सवाल हो…

इस सवाल का जवाब जानना इसलिए जरूरी है क्योंकि जिस व्यक्ति ने शुक्रवार को Nifty का 18000 CE खरीदा था जिसके प्रीमियम की कीमत उस समय 200 रुपये थी। आपको पता है कि ऑप्शन ट्रेडिंग में आपको Lot में शेयर खरीदना पड़ता है और निफ्टी के 1 लॉट में 50 quantity होती हैं इसीलिए उसे उस प्रीमियम को खरीदने के लिए 200×50 = 10000 रुपये देने पड़े होंगे.

और जब सोमवार को वही 200 Rs का प्रीमियम गिरकर 160 Rs हो गया तो उसने देखा कि अब उसकी प्रीमियम की कुल वैल्यू 160×50 = 8000 Rs रह गयी है

मतलब उसे बेवजह 2000 रुपये का नुकसान हो चुका है.

यहां पर हैरानी की बात इसलिए है क्योंकि यह नुकसान उसको तब झेलना पड़ रहा है जब निफ्टी 18000 पर ही है और उसने खरीदा भी 18000 पर ही था तो अब सवाल यह है कि उसके द्वारा खरीदे गए ऑप्शन की प्रीमियम की कीमत 200rs से 160rs यानी 40 रुपये क्यों गिर गई? हो सकता है कि यह सवाल आपका भी हो.

यह सिर्फ एक सवाल नहीं है बल्कि कुल 3 सवाल हैं जिनका जवाब जानकर आप ऑप्शन ग्रीक्स को समझ जायेगें. मैं वादा करता हूं उसके बाद आप ऑप्शन ग्रीक्स को कभी नहीं भूलेंगे।

तो सबसे पहला सवाल यह है कि–

आपके द्वारा खरीदे गए निफ्टी या बैंकनिफ्टी के ऑप्शन प्रीमियम के दाम बिना किसी वजह के समय के साथ-साथ कम क्यों होते जाते हैं? चिंता मत कीजिए इसका जवाब मैं आपको आगे देने वाला हूं.

चलिए अब बढ़ते हैं दूसरे सवाल की ओर जो बहुत ज्यादा जरूरी है और काफी सारे लोगों के मन में होता है.

दूसरा सवाल यह है कि–

अगर ऊपर दिए गए उदाहरण को ही लेकर चलें लेकिन स्थिति थोड़ी चेंज कर दें मतलब अगर सोमवार को निफ्टी 18000 से 18100 हो जाती है मतलब 100 point बढ़ जाती है

तो अब आपको मुझे बताना है कि निफ्टी के 100 point ऊपर चले जाने से आपका प्रीमियम कितना रुपये बढ़ेगा?

मतलब जो प्रीमियम आपने 200 Rs में खरीदा था वह nifty के 100 पॉइंट ऊपर move होने से कितना बढ़ जाएगा?

हो सकता है आप कहें कि प्रीमियम की कीमत भी 100 रुपये ही बढ़ जाएगी. इसका सही जवाब मैं आपको आगे जरूर बताऊंगा लेकिन अब बढ़ते हैं तीसरे सवाल पर–

अब तीसरा और आखिरी सवाल जरा ध्यान से सुनिएगा क्योंकि इन तीनों सवालों के जवाब जानकर आप डेल्टा (Delta), थीटा (Theta), गामा (Gamma), वेगा (Vega) इन सभी ऑप्शन ग्रीक्स को बड़ी आसानी से समझ जाएंगे।

तीसरा सवाल यह है कि–

शुक्रवार को जब आपने 18000 CE खरीदा तो उसी दिन आपके दोस्त ने 16000 का CE यानी कॉल ऑप्शन 2200 रुपये के प्रीमियम पर खरीदा।

अबकी बार भी सोमवार को निफ्टी 100 पॉइंट ही ऊपर जाता है तो अब आपको बताना है कि निफ्टी के 100 पॉइंट बढ़ने से 2200 रुपये का यह प्रीमियम कितना बढ़ जाएगा?

चलिए अब इन तीनों सवालों के जवाब एक-एक करके जान लेते हैं इन सवालों के जवाब जानने के बाद आप option greeks को अच्छे से समझ जाएंगे.

पहले सवाल का जवाब–

हमारा पहला सवाल यह था कि

शुक्रवार को कोई 18000 का कॉल ऑप्शन खरीदता है जिसके प्रीमियम का प्राइस 200 Rs होता है मतलब वह 200×50 = 10000 Rs लगाता है

लेकिन सोमवार को वही कॉल ऑप्शन 160 Rs का हो जाता है जबकि निफ्टी में कोई मूवमेंट नही होती मतलब निफ्टी 18000 पर ही रहता है फिर भी प्रीमियम के दाम 200 rs से गिरकर 160rs क्यों हो जाते हैं?

आइए अब इसका जवाब जानते हैं,

आपको पता है गुरुवार को निफ्टी और बैंकनिफ्टी ऑप्शन्स की weekly expiry होती है

तो इतना समझ लीजिए कि आपने गुरुवार तक इस प्रीमियम को होल्ड करके रखा तो गुरुवार तक आपके लगाए गए 10000 रुपये जीरो हो जाएंगे फिर चाहे निफ्टी 18000 पर ही रहे.

मतलब निफ्टी 18000 पर ही रहेगा फिर भी गुरुवार तक आपका प्रीमियम का पैसा पूरा जीरो हो जाएगा…

मतलब जैसे जैसे ऑप्शन की expiry date नजदीक आती जाती है वैसे वैसे आपकी प्रीमियम की वैल्यू भी कम होती जाती है और यही कारण है कि आपका 200rs का प्रीमियम 160 rs का हो गया.

ऐसा इसलिए होता है क्योंकि यहां पर आपका पहला ऑप्शन ग्रीक काम करता है जिसे हम थीटा (Theta) कहते हैं।

अब आइये थीटा को समझ लेते हैं–

ऑप्शन ग्रीक्स में थीटा क्या होता है (What is Theta option greek in hindi)

थीटा का मतलब होता है ‘Time Value’ या ‘Time decay’ हर ऑप्शन के अलग-अलग ग्रीक्स होते हैं जिसमें सबसे इंपोर्टेंट होता है ‘थीटा’

- आपको पता है या तो हम ऑप्शन्स को buy करते हैं या तो sell करते हैं. जो थीटा होता है वह option buyer का तो नुकसान करता है लेकिन option seller का फायदा करता है मतलब Theta ऑप्शन सेलर के पक्ष में होता है।

- इसका मतलब है कि ऑप्शन विक्रेता के लिए थीटा पॉजिटिव होता है जबकि ऑप्शन खरीदार के लिए नुकसानदायक है लेकिन क्यों?

जैसे जैसे समय बीतेगा और अगर निफ्टी में कोई मूवमेंट नहीं हुई तो ऑप्शन खरीदने वाले को नुकसान होता रहता है क्योंकि उसके प्रीमियम का प्राइस धीरे-धीरे कम होता जाता है भले ही निफ्टी उतने ही पॉइंट पर हो।

और इसी के द्वारा ऑप्शन सेलर को फायदा होता है लेकिन कैसे? आइए जानते हैं–

आप जानते हैं कि ऑप्शन ट्रेडिंग में जो कॉल या पुट ऑप्शन आप खरीदते हैं उसे option sellers बेचते हैं तो जरा सोचिए ऑप्शन सेलर को कैसे फायदा होता होगा.

इसको ऐसे समझते हैं कि अगर आप अपने दोस्त को कुछ दिन के लिए पैसे उधार देते हैं तो आप शर्त रखते हैं कि कुछ दिन बाद जब वह पैसा लौटाएगा तो उसे आपके पैसे पर कुछ ब्याज देना पड़ेगा।

ठीक इसी तरह ऑप्शन सेलर भी थीटा के रूप में आपसे ब्याज लेते हैं ऑप्शन प्रीमियम की कीमत कम करके.

भले ही मार्केट में कोई मूवमेंट ना हो लेकिन जो प्रीमियम आपके पास पड़ा हुआ है उसका एक तरह से ब्याज बढ़ता जाता है जोकि प्रीमियम के मूल्य में होने वाली कमी के रूप में option buyer को भुगतना पड़ता है।

उम्मीद करता हूं अब आप थीटा (Theta) को समझ गए होंगे और आपको यह भी समझ आ गया होगा कि समय बीतने के साथ-साथ ऑप्शन प्रीमियम की कीमतें भी थीटा की वजह से ही कम होती हैं।

मैंने आपको ऑप्शन ट्रेडिंग वाली पोस्ट में बताया था कि ऑप्शन ट्रेडिंग में एक आदमी का नुकसान दूसरे का फायदा होता है मतलब जब option buyer को नुकसान होता है तभी option sellers पैसा कमाता है और इसी तरह इसका उल्टा भी होता है।

आपको बता दूं कि जब आप ऑप्शन खरीदते हैं तो आपके favor में यानी buying साइड में प्रॉफिट की संभावना 33% होती है और 67% प्रॉफिट की संभावना option seller की होती है

क्योंकि अगर मार्केट कहीं पर भी नहीं गई मतलब एक ही range में फस कर रह गई अर्थात मार्केट sideways ही चलती रही तो भी option seller पैसा कमायेगा।

तो अगर आपको थीटा से बचना है तो आप क्या कर सकते हैं? और आपको लगता है कि मार्किट ऊपर जाएगी तो ऐसा जरूरी नहीं है कि आप call option को buy करें बल्कि आप put option को sell भी तो कर सकते हैं.

और जैसे ही आप put ऑप्शन को sell करते हैं तो आपको फायदा होगा क्योंकि एक तो आपको फायदा होगा मार्केट की डायरेक्शन का.

क्योंकि अगर मार्केट ऊपर जाती है तो put खरीदने वाले का नुकसान होगा लेकिन अगर आपने put sell किया तो आपको फायदा होगा।

और साथ ही आपको time decay का भी फायदा मिलेगा और यही थीटा (Theta) का पूरा का पूरा कांसेप्ट है।

तो अब आप पहले सवाल का जवाब तो जान ही चुके होंगे कि आखिर गुरुवार के दिन तक मार्केट के बिना move हुए भी प्रीमियम की कीमत जीरो क्यों हो जाती है जिसका कारण थीटा है.

मतलब अगर आपके पास कोई ऑप्शन (call या put) पड़ा हुआ है तो वह time decay के कारण आपके पैसे का नुकसान कर रहा है इसलिए जितना जल्दी मार्केट ऊपर जाए आपको अपना प्रॉफिट बुक कर लेना चाहिए।

तो अगर आप चाहते हैं कि आपको प्रॉफिट हो तो 18000 का निफ्टी आपके breakeven से ऊपर जाना चाहिए

मतलब अगर आपने 18000 CE को 200 रुपये के प्रीमियम पर खरीदा तो जब मार्केट 18000+200 यानी जब निफ्टी 18200 से ऊपर जाना शुरू होगी केवल तभी आपको प्रॉफिट होना शुरू होगा।

इसका मतलब है कि प्रीमियम के जिस प्राइस पर आप निफ्टी या बैंकनिफ्टी का call या put ऑप्शन खरीदते हैं तो breakeven पॉइंट आने के बाद ही आपको फायदा होगा।

- लेकिन seller चाहता है कि मार्केट कहीं ना जाए 18000 पर ही रहे ताकि आप अपने खरीदे गए कॉल या पुट ऑप्शन को बढ़ने की आशा में अपने पास होल्ड करे रहे और एक्सपायरी वाले दिन तक अगर मार्केट sideways ही रही तो आपका पूरा प्रीमियम का पैसा seller की जेब में चला जाएगा।

यहां तक कि अगर आपने 200 Rs का CE खरीदा था और मार्केट 200 point ऊपर भी चली आती है तब भी आपको तो कोई फायदा होगा नहीं और seller को नुकसान भी नहीं होगा.

अब तक आपने पहले ऑप्शन ग्रीक थीटा के बारे में समझा, अब समझते हैं दूसरे ऑप्शन ग्रीक डेल्टा के बारे में–

ऑप्शन ग्रीक्स में डेल्टा क्या होता है (What is Delta option greek in hindi)

याद करो मैंने आपसे दूसरा सवाल पूछा था कि;

अगर निफ्टी 18000 से बढ़कर 18100 हो जाता है तो जो प्रीमियम आपने 200 Rs में खरीदा था अब वह कितने का हो जाएगा?

मतलब निफ्टी के 100 पॉइंट बढ़ने पर आपका प्रीमियम कितने रुपए बढ़ेगा? यही मेरा दूसरा सवाल था.

अगर आपको डेल्टा के बारे में पता है तो आप आसानी से इस सवाल का जवाब दे देंगे. आइये अब डेल्टा बारे में जानते हैं.

- डेल्टा आपको बताता है कि किसी underlying asset (निफ्टी या बैंक निफ्टी) के मुकाबले उसके प्रीमियम की वैल्यू कितनी गुना बढ़ेगी. डेल्टा की वैल्यू 0 से 1 के बीच होती है जो ATM, ITM और OTM पर अलग अलग होती है।

| Options | Delta Value |

|---|---|

| ITM (In The Money) | 0.5 से 1 |

| ATM (At The Money) | 0.5 |

| OTM (Out The Money) | 0 से 0.5 |

चलिए अब डेल्टा की मदद से ऊपर दिए गए सवाल का जवाब देते हैं.

अब आपको पता है कि ATM (At the money) पर डेल्टा की वैल्यू 0.5 होती है।

और निफ्टी भी आपने मार्केट प्राइस 18000 यानी ATM (AT THE MONEY) पर ही खरीदा था जोकि 100 point बढ़कर 18100 हो चुका है

तो ATM पर प्रीमियम की वैल्यू निकालने के लिए आपको जितना पॉइंट बढ़ा है उसको 0.5 से मल्टीप्लाई करना होगा

इस प्रकार प्रीमियम की वैल्यू बढ़ जाएगी 100×0.5 = 50 रुपये मतलब प्रीमियम 200 से बढ़कर 250 रुपये हो जाएगा।

अगर यही प्रीमियम आपने ATM की बजाए ITM या OTM पर खरीदा होता तो इसकी वैल्यू कुछ और होती।

मैंने आपसे तीसरा सवाल यह पूछा था कि;

- अगर अभी मार्केट 18000 पर चल रहा है और किसी ने 16000 का IN THE MONEY कॉल ऑप्शन खरीदा जिसका प्रीमियम 2200 Rs था. तो मार्केट के 100 पॉइंट बढ़ने से 2200 Rs का यह प्रीमियम कितना रुपए बढ़ जाएगा?

यह दूसरे सवाल से मेल खाता है लेकिन यहां पर बात ITM की चल रही है नाकि ATM की इसीलिए कंफ्यूज मत होना.

अगर इन द मनी (ITM) पर डेल्टा देखें तो 0.5 से 1 होता है तो अब आप प्रीमियम का प्राइस कितना बढ़ेगा यह कैसे निकालेंगे क्योंकि डेल्टा 0.5 से लेकर 1 के बीच कुछ भी हो सकता है।

यहां पर आप को समझना होगा कि ITM करंट मार्केट से जितना दूर होता चला जाएगा तो वह 1 की तरफ बढ़ता जाएगा और यह जितना नजदीक होगा तो वह 0.5 की तरफ आता चला जाएगा।

18000 के मार्केट पर 16000 का CE खरीदना मतलब यह काफी डीप ITM है इसीलिए इसके लिए डेल्टा 1 मान लेते हैं (डेल्टा गामा थीटा वेगा आदि की exact वैल्यू आप अपनी ब्रोकर app (Upstox, Zerodha) में जाकर देख सकते हैं)

इस प्रकार 100 point मार्केट ऊपर जाने पर प्रीमियम का प्राइस 100 रुपये ही बढ़ेगा क्योंकि 100×1 = 100 जोकि डेल्टा है।

इसी प्रकार आप OTM के लिए भी डेल्टा की वैल्यू निकाल सकते हैं।

मैं उम्मीद करता हूं आपको दूसरा ऑप्शन ग्रीक डेल्टा (Delta) समझ आ गया होगा। अब बढ़ते हैं तीसरे ऑप्शन ग्रीक Gamma पर–

ऑप्शन ग्रीक्स में गामा क्या होता है (What is Gamma option greek in hindi)

गामा को समझने के लिए आइए एक उदाहरण देखते हैं–

मान लो अभी निफ्टी 18000 पर ही है. लेकिन अब आप कहते हो कि मैं 18500 का कॉल ऑप्शन (CE) खरीदूँगा. ATM पर इसका प्रीमियम 200 रुपये का है तो आप कहते हो मेरे पास इतने पैसे नहीं है. OTM पर यह 18500 का CE 50 Rs का है इसलिए मैं तो 50 Rs में लूंगा।

तो आपने कुल पैसे लगाए 50×50 = 2500 Rs (यहां पर 50 से मल्टिप्लाई इसलिए किया क्योंकि निफ्टी का एक लॉट 50 rs का होता है)

अब अगर निफ्टी 500 पॉइंट बढ़ गई मतलब 18000 से बढ़कर 18500 हो गई तो आपका प्रीमियम कितना बढ़ जाएगा?

अब आप बोलोगे कि यह तो हम डेल्टा की मदद से निकाल सकते हैं। बिल्कुल सही बात है,

आपने ओटीएम पर खरीदा था जिस पर डेल्टा (0 से 0.5) के बीच होता है। अब 0 से 0.5 के बीच exact क्या होगा आपको upstox या zerodha पर आपको इसकी exact वैल्यू दिख जाएगी लेकिन अभी के लिए मान लीजिये 0.2 है तो आपका प्रीमियम बढ़ेगा 500×0.2 =100 रुपये

मतलब जो प्रीमियम आपने 50 Rs में खरीदा था अब वह 100 Rs बढ़कर 150 Rs का हो जाएगा

इस प्रकार आपके निवेश की कोई वैल्यू जोकि पहले 2500 रुपये थी अब वह बढ़कर 150×50 = 7500 Rs हो जाएगी मतलब आपको सीधा 5000 Rs का प्रॉफिट हो जाएगा।

मतलब आपका पैसा तीन बना बढ़ जाएगा लेकिन उसके लिए इतना बड़ा 500 पॉइंट का move आना भी जरूरी है।

यहां तक तो आपको समझ आ गया होगा

लेकिन अब अगर निफ्टी 18500 से 18700 तक जाती है तो क्या आप भी प्रीमियम का प्राइस 0.2 के हिसाब से ही बढ़ेगा?

इसका जवाब है ‘नहीं‘

क्योंकि अब यहां पर तो 18500 पर ATM (At the money) आ चुकी है इसलिए अब इसकी कैलकुलेशन 0.2 से नहीं बल्कि 0.5 से होगी

इस प्रकार 200 पॉइंट (18500 से 18700) बढ़ने पर प्रीमियम बढ़ेगा 200×0.5 =100 रुपये

पहले जब 18000 से 18500 तक गया तो प्रीमियम का प्राइस 50 rs से 150 rs हो गया

और अब ATM पर आने के बाद 200 पॉइंट और बढ़ गया जिससे प्रीमियम 0.5 की दर से बढ़ा जोकि 100 rs बढ़ा

तो अब प्रीमियम का प्राइस (150+100) = 250 Rs हो जाएगा

( सोच कर देखिए आपने प्रीमियम 50 rs पर खरीदा था जो कि अब बढ़कर 250 rs हो चुका है मतलब आपका पैसा 5 गुना हो गया. लेकिन यह तब होगा जब मार्केट 18000 से बढ़कर 18700 तक चला गया और आपने कॉल ऑप्शन 18500 OTM पर खरीदा होता)

मुझे पता है अब आप सोच रहे होंगे कि यह कैसे डिसाइड होगा कि डेल्टा कब 0.5 होगा और कब 0.2

इसका जवाब है तीसरा option greek गामा (Gamma)

जी हां, डेल्टा में बदलाव की दर को ही गामा कहते हैं।

मतलब यह जो बार-बार डेल्टा की दर बदलती है कभी 0.5 से कैलकुलेशन होती है तो कभी 0.2 से और कभी 1 से, तो डेल्टा में होने वाले इसी बदलाव को गामा बताता है. मतलब डेल्टा में कब कितना बदलाव होगा इसे बताने का काम Gamma का है।

ऊपर उदाहरण में आपने देखा कि;

- पहले जब OTM पर NIFTY 18000 से लेकर 18500 तक गया तो डेल्टा की कैलकुलेशन 0.2 के हिसाब से हुई

- फिर 18500 से 18700 तक गया तो डेल्टा की कैलकुलेशन 0.5 के हिसाब से हुई

- अब अगर मान लो NIFTY 19000 तक चला जाता है तो डेल्टा की कैलकुलेशन शायद 1 के हिसाब से होगी.

तो डेल्टा में यह जो बार-बार बदलाव होते हैं इसे गामा (Gamma) दर्शाता है।

पहले आपने पूछा था कि हमें कैसे पता चलेगा कि डेल्टा को कब किस प्राइस के बाद चेंज करना है तो यह आपको गामा बताएगा।

मैं आशा करता हूं आपको गामा (Gamma) को भी समझ गए होंगे। अब समझते हैं हमारे सबसे आखिरी ऑप्शन ग्रीक के बारे में जिसका नाम है– वेगा (Vega)

ऑप्शन ग्रीक्स में वेगा क्या होता है (What is Vega option greek in hindi)

आपने देखा होगा कि कई बार मार्केट में वोलेटिलिटी बहुत ज्यादा होती है उस समय ऑप्शन प्रीमियम के प्राइस घटने की बजाए बढ़ते रहते हैं.

मतलब कई बार आपने देखा होगा कि सुबह 9:30 बजे जो प्रीमियम आपने 200 rs में खरीदा था 2 बजे तक मार्केट sideways ही चलती रही लेकिन आपका प्रीमियम 220 rs का हो गया, इसका कारण है कि मार्केट में वोलैटिलिटी बहुत ज्यादा थी.

तो मार्केट की इसी volatility के कारण प्रीमियम की कीमतों में होने वाले बदलाव को ही वेगा (Vega) कहते हैं।

- volatility हमेशा buyer के पक्ष में काम करती है मतलब जब market में बहुत ज्यादा uncertainity होती है जैसे– बजट के समय मार्केट काफी वोलेटाइल होता है तो उस समय buyers का फायदा होता है

- क्योंकि इससे sellers की बजाय buyers को प्रॉफिट होता है।

आशा करता हूं अब आप वेगा (Vega) का कॉन्सेप्ट भी समझ गए होंगे।

मैं उम्मीद करता हूं अब आप चारों ऑप्शन ग्रीक थीटा (Theta), डेल्टा (Delta), गामा (Gamma), वेगा (Vega) के बारे में समझ चुके होंगे।

Option Trading Book in Hindi

ऑप्शन ट्रेडिंग के बारे में सबसे आसान भाषा में और उदाहरण के साथ सीखने के लिए आपको नीचे दी गई किताब जरूर पढ़नी चाहिए जो अब तक की ऑप्शन ट्रेडिंग पर लिखी गई सबसे बेस्ट किताब है. नीचे दिए इमेज पर क्लिक करके आप इस किताब को डाउनलोड कर सकते हैं–

ऑप्शन ग्रीक्स से संबंधित जरूरी बातें–

- मान लीजिए अगर आज बुधवार है और निफ्टी 18200 पर चल रहा है, जिसका प्रीमियम 100 Rs है अगर कल गुरुवार (एक्सपायरी वाले दिन) को मार्केट कहीं नहीं जाता है मतलब 18200 पर ही रहता है तो आपका ये 100 Rs का प्रीमियम जीरो हो जाएगा.

- कहने का मतलब यह है कि 1 दिन पहले किसी भी CE या PE के प्रीमियम का प्राइस 50rs, 100rs, 200rs या 500 Rs कितना भी हो, ध्यान रखें गुरुवार को मार्केट नहीं बढ़ता है तो उस प्रीमियम की वैल्यू खतम हो जाएगी।

- आपको पता होना चाहिए कि ATM ITM या OTM पर आप जो कॉल या पुट ऑप्शन खरीदते हैं और उसके लिए जो प्रीमियम देते हैं उस प्रीमियम की दो वैल्यू होती हैं– 1. Time value 2. Intrinsic value

- अगर आपने प्रीमियम 100 Rs पर खरीदा है तो समझ जाइए यह उस प्रीमियम की Time value है क्योंकि प्रीमियम की Intrinsic value तो जीरो होती है मतलब उसकी अपनी कोई रियल वैल्यू नहीं होती है

- आप जितना भी प्रीमियम देकर किसी underlying assets (निफ्टी, बैंकनिफ्टी, स्टॉक्स) को खरीदते हैं तो उस प्रीमियम का जो प्राइस होता है वह उसकी Time value होती है जोकि expiry date नजदीक आने के साथ साथ कम होती जाती है।

- जिस प्रकार से sideways मार्केट से option seller को फायदा होता है उसी प्रकार वोलेटाइल मार्केट से option buyer को फायदा होता है। मतलब मार्केट में जितनी ज्यादा volatility होगी वह ऑप्शन buyer के पक्ष में काम करेगी।

FAQ’s About Option Greeks in Hindi

ऑप्शन्स में डेल्टा थीटा गामा वेगा क्या होते हैं?

डेल्टा थीटा गामा वेगा को ग्रीक्स कहते हैं जो अलग-अलग फैक्टर्स के जरिए ऑप्शंस के प्राइस को मापने का तरीका बताते हैं।

ऑप्शन ग्रीक थीटा से प्रॉफिट कैसे कमा सकते हैं?

थीटा से प्रॉफिट सिर्फ option seller ही कमाता है जो Time decay के द्वारा आपके द्वारा खरीदे गए ऑप्शन के प्रीमियम की वैल्यू कम करता रहता है और इसका सीधा प्रॉफिट ऑप्शन विक्रेता को मिलता है।

गामा और वेगा में क्या अंतर है?

गामा डेल्टा में होने वाले बदलाव की दर को बताता है साथ ही यह underlying assets की दर में होने वाले बदलाव को भी दर्शाता है और यह underlying assets के प्राइस मूवमेंट के Forecast में भी मदद करता है जबकि वेगा implied volatility में होने वाले बदलाव के जोखिम को बताने का काम करता है।

- बैंक निफ्टी में ट्रेडिंग कैसे करें?

- कल बैंक निफ्टी ऊपर जाएगा या नीचे, कैसे पता करें?

- ट्रेडिंग से पैसे कैसे कमाए – ट्रेडिंग से पैसे कमाने के 10 तरीके

Option Greeks in hindi – Conclusion

इस आर्टिकल (Option Greeks in hindi) में मैंने आपको ऑप्शन ग्रीक्स के बारे में विस्तार से समझाने का प्रयास किया है।

उम्मीद करता हूं अब आप डेल्टा (Delta), थीटा (Theta), गामा (Gamma), वेगा (Vega) को अच्छे से समझ चुके होंगे।

ये भी पढ़ें,

अगर आपके मन में ऑप्शन ग्रीक्स से संबंधित कोई सवाल है तो नीचे कमेंट बॉक्स में जरूर पूछिये।

अगर आपको इस पोस्ट में दी गई जानकारी उपयोगी लगी हो तो नीचे कमेंट करके जरूर बताइए। इसके अलावा आपको ऑप्शन ट्रेडिंग के किस टॉपिक पर कंप्लीट आर्टिकल चाहते हैं नीचे कमेंट में हमें जरूर बताइए।

| 🔥 Whatsapp Group | 👉 यहां क्लिक करें |

| 🔥 Telegram Group | 👉 यहां क्लिक करें |